La tarjeta de crédito es un medio de pago que, como su nombre lo indica, además otorga crédito. El funcionamiento de las tarjetas tiene diferentes casos de uso y cada una de ellas tiene su lógica de negocio, a saber:

- Compras en un pago.

- Compras en cuotas.

- Pago parcial del resumen (por encima del pago mínimo).

- Adelantos de efectivo, atrasos en el pago, pagos por debajo del mínimo, cartera morosa.

Esta nota técnica abordará el funcionamiento de la modalidad de compras en un pago.

Compras en un pago

Son las compras realizadas por los clientes a lo largo de un “mes”, las cuales formarán parte del saldo del resumen de cuenta a pagar al cierre de ese período y su cobro será exigible al vencimiento de dicho resumen. Vale aclarar que los períodos mensuales son imperfectos, no calendario, porque abarcan el plazo entre cierres de la tarjeta de crédito, durante los cuales los clientes disponen de algún determinado límite de compras.

Para simplificar el análisis se tomará un mes promedio. Por lo general, el cierre ocurre un día preestablecido del mes, como por ejemplo el último jueves de cada mes. Además, se establece un día prefijado en el cual vence la tarjeta, por ejemplo, el segundo lunes posterior al cierre, lo que implica otros 7 días hábiles -11 corridos- como mínimo. Durante esos 7 días hábiles, los bancos procesan, elaboran y envían (puede ser por medios electrónicos) el resumen de la tarjeta de crédito, donde se detallan todos los gastos realizados.

Plazos de pago del usuario

Si la compra se hace el primer día después del cierre (tomamos un mes promedio), hay 21 días hábiles dentro del mismo mes entre cierre y cierre[1]. Luego, se agregan los 7 días hábiles más hasta el vencimiento, llegando hasta 28 días hábiles en un mes promedio y 32 días hábiles como máximo. En el otro extremo, una compra hecha el día anterior al cierre solo se financia por 8 días hábiles.

Si se supone que los clientes distribuyen sus compras en forma uniforme durante todo el mes, entonces, reciben en promedio 18 días hábiles (promedio entre 8 y 28 días hábiles) de financiamiento “gratis”, esto es casi un mes, lo que, en tiempos de inflación y altas tasas nominales, es relevante. Sin embargo, los clientes (sobre todo aquellos que tienen varias tarjetas y distintos vencimientos) procuran alargar lo máximo posible ese plazo, con lo cual el promedio de días hábiles de financiamiento aumenta a favor de los clientes y en contra de los bancos. En otras palabras, sería racional que la mayoría de la gente prefiera consumir apenas cierra la tarjeta para pagar lo más tarde posible.

La perspectiva del comercio

Del otro lado, el comercio que vende con tarjeta de crédito se beneficia con ventas que, en muchos casos, no ocurrirían si no tuviera disponible la tarjeta de crédito como medio de pago. Eso se debe a que los clientes del comercio que no cuentan con efectivo o con saldo en sus cuentas para pagar con tarjeta de débito o transferencia, igualmente pueden realizar y “pagar” la compra. Esto diferencia a la tarjeta de crédito del resto de los medios de pago.

Históricamente, hasta abril 2019, los bancos les pagaban a los comercios a los 18 días hábiles (no casualmente el plazo era exactamente el promedio, siendo generosos con la estadística). Con esa lógica, el tramo de financiamiento sin remuneración lo brindaban los beneficiarios directos de las ventas y así funciona en el resto del mundo.

Para los comercios, la tarjeta de crédito como medio de pago puede ser menos atractiva que el efectivo, las transferencias inmediatas o incluso que la tarjeta de débito, especialmente por los plazos de acreditación. Pero para los clientes, hay veces en que las tarjetas de crédito son más atractivas, por las promociones y por el financiamiento, pero sobre todo para esos momentos del mes en el que no tienen otros medios de pago disponibles.

Es por eso que los comercios ven a la tarjeta de crédito como una necesidad para aumentar, o incluso mantener, sus ventas.

La perspectiva de los bancos

La Comunicación “A” 6680, emitida en mayo de 2019 constituyó una nueva intervención del Estado en la relación entre privados; fijó arbitrariamente el plazo de pago de los bancos a los comercios en 10 días hábiles. Hasta entonces los plazos de pago se establecían según usos y costumbres orientados por el sentido común (se pagaba a los comercios en los mismos plazos en que pagaban los clientes los resúmenes de las tarjetas de crédito) y sin intervención del Estado.

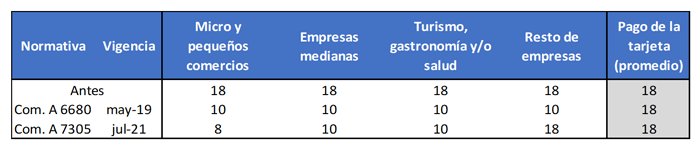

Esta nueva regulación trajo aparejado un perjuicio para el sistema financiero en su conjunto, que cobraba a los usuarios de tarjeta de crédito en el plazo promedio de 18 días, pero debía pagarles a los comercios a los 10 días, alterando así el equilibrio de la operatoria. El último cambio de la regulación (Comunicación “A” 7305[2]) estableció plazos menores y fijos para las empresas de menor tamaño, restituyendo el plazo de 18 días para las empresas más grandes. El plazo vigente es de 8 días hábiles para micro y pequeñas empresas, 10 días para empresas medianas y grandes que prestan ciertos servicios y dejando el plazo de 18 días solo para las empresas grandes no comprendidas en los servicios que van a 10 días. Estos plazos introducen distorsiones, ya que, de esa manera, el financiamiento a los comercios es afrontado por los bancos, que no pueden cobrar el crédito a los tarjetahabientes y deben depositar los fondos, que todavía no cobraron, a los comercios (Ver Figura 1). Es una transferencia de recursos de los bancos a los comercios, sin justificativo alguno y que no genera ningún beneficio sobre los consumidores con tarjetas de crédito.

Figura 1: Plazo de acreditación a los comercios por compras con TC (días hábiles)

Comisiones

Los comercios pagan una comisión por cada transacción con un tope máximo de 1,8% de la transacción. Esta comisión que pagan los comercios a los proveedores de servicios de tarjeta de crédito fue bajando en los últimos años (hace algunos años alcanzaba el 3%). La misma se utiliza para remunerar a las “marcas” de las tarjetas (por ejemplo, Visa, MasterCard, Amex), a las “procesadoras” de medios de pago (tales como Prisma y Firserv), a los “adquirentes” que son las entidades que proveen el servicio de cobro con tarjeta a los comercios y otros gastos en los que incurren los bancos, incluido riesgo de fraude e incobrabilidad.

En contexto de alta inflación, la comisión no solo no compensa los costos y los riesgos, sino que no alcanza para afrontar el costo financiero entre pagar a los comercios en un plazo de 8 días hábiles y cobrar en promedio a los 18 días hábiles. Es decir que la tarjeta de crédito es una línea de negocios que genera quebrantos para las entidades financieras.

Tomando 10 días hábiles de diferencia, aproximadamente medio mes en días corridos, considerando tasa de interés de política monetaria, la pérdida sería hoy en día, aproximadamente 3%, esto es 2,5 veces la comisión que perciben los bancos.

Conclusión

La inadecuada regulación en materia de tarjeta de créditos, hizo que este producto financiero básico sea deficitario para los bancos que los prestan. La tarjeta de crédito es el único instrumento de pago que ha decrecido en cantidad de usuarios (se redujo en 2.700.000 el número de tarjetas en los últimos 2 años, según BCRA) y su volumen está estancado en términos reales. Para un sector importante de la población, la tarjeta de crédito es la “puerta de acceso” a la financiación bancaria y en muchos casos el único crédito formal al que acceden. El Estado, buscando beneficiar a un sector económico en detrimento de otro, termina perjudicando a los usuarios de tarjetas de crédito.

Una solución adecuada seria volver a la situación de plazos de pagos previa a 2019, en la cual los bancos pagaban a los comercios en los mismos plazos en que los clientes pagaban sus resúmenes de tarjetas de crédito. Por décadas fue así y las tarjetas de crédito se desarrollaron hasta llegar a ser un producto financiero masivo y exitoso.

[1] En la práctica y dependiendo de la cantidad de feriados, son como máximo 20 días hábiles -28 corridos- en los meses de 4 semanas y hasta 25 días hábiles -35 corridos- los meses de 5 semanas.

[2] Vigente a partir de julio de 2021